Monter le plan de reprise

A ce stade, le repreneur a pu :

- confirmer son intérêt pour l´entreprise convoitée,

- identifier les forces et les faiblesses de son projet,

- effectuer une première analyse stratégique,

- estimer financièrement la valeur de l´entreprise ou des actifs qu´il souhaite reprendre.

Il lui faut maintenant :

- constituer son dossier de reprise avec l´ensemble des éléments recueillis tout au long de sa démarche de diagnostic dans une première partie,

- et porter sa réflexion sur les options stratégiques qu´il souhaite retenir pour maintenir l´activité de l´entreprise, la réorienter ou la développer.

A l´issue de ce travail d´analyse, deux grands thèmes s´offrent alors à lui :

- dans quel cadre juridique l´entreprise sera-t-elle le plus à même de répondre à ses objectifs ?

- quelles ressources utiliser pour atteindre ces mêmes objectifs ?

Ces choix ne sont pas anodins : ils ont des conséquences fiscales, sociales, financières sur l´activité de l´entreprise.

Il est donc important que le repreneur se penche avec attention sur les montages juridiques et financiers de la reprise.

- Le montage juridique

- Le montage financier

Le montage juridique

Pour bien comprendre les incidences du montage juridique qui sera choisi, il convient de distinguer deux notions essentielles :

- la structure juridique qui est le cadre dans lequel s´exerce l´activité de l´entreprise : entreprise individuelle ou société,

- le fonds qui correspond au contenu, c´est-à-dire à l´ensemble des éléments qui participent à l´exploitation.

En savoir plus sur cette distinction

Acquisition du fonds (contenu) ou d´une branche d´activité

L´acheteur (personne physique ou personne morale) devient propriétaire des actifs de l´entreprise :

- éléments corporels (matériel, mobilier, véhicules, ...),

- et incorporels (clientèle, droit au bail, brevets, marques,...).

| Avantages pour le repreneur | Inconvénients pour le repreneur |

|---|---|

|

|

Le repreneur doit s´assurer :

- que le cédant a bien le droit de lui vendre les actifs qu´il lui rachète, c´est à dire qu´il en est le propriétaire,

- et qu´aucun créancier ne dispose de droits sur ces actifs.

Dans le cas contraire, il court le risque de voir ce créancier lui réclamer à juste titre le paiement de sa créance.

Attention au BFR : en plus du rachat des actifs, le repreneur doit prévoir le financement de l´activité elle-même, c´est à dire l´impact financier du décalage de paiement entre ses clients et les fournisseurs.

Remarque : la cession de la totalité de l´activité d´une société soumise à l´IS (Impôt sur les sociétés) se réalise rarement par une cession d´actifs mais plutôt par une cession des titres détenus par les associés. En effet, dans le premier cas, le cédant se trouve dans l´obligation de dissoudre la société et de distribuer sous forme de dividendes la trésorerie accumulée, ce qui est fiscalement pénalisant.

Acquisition du contenant (structure juridique)

Ce type de reprise ne concerne que les sociétés.

Le repreneur (personne physique ou personne morale) achète les titres sociaux de la société (parts sociales ou actions).

Il reprend ainsi, en une seule opération, l´ensemble du patrimoine de la société : actif et passif.

| Avantages pour le repreneur | Inconvénients pour le repreneur |

|---|---|

|

|

(*) Le mécanisme indispensable de la garantie de passif : lorsque le repreneur rachète au cédant les titres de la société, il ne fait que se substituer à lui. La société reste identique à elle-même : on dit qu´il y a "continuité de la personne morale". En conséquence, elle reste responsable de ce qui a été fait en son nom avant l´arrivée du repreneur. C´est pourquoi une Garantie d´actif et de passif doit être signée. Dans ce document, le(s) cédant(s) accepte(nt) de dédommager la société des conséquences de faits antérieurs à la cession. Par exemple, en cas de conflit avec un client, si la société est reconnue responsable et condamnée à le dédommager, elle pourra se retourner vers le cédant pour obtenir le remboursement de ce que cela lui a coûté.

Les modes juridiques de la reprise

Différentes situations sont possibles, conduisant à autant de montages.

En savoir plus sur les modes juridiques de reprise et sur leurs conséquences fiscales

Le montage financier

Concrètement, le repreneur, à partir de l´analyse interne qu´il a précédemment conduite, va rechercher :

- si les ressources affectées à chaque fonction de l´entreprise sont bien adaptées aux nouveaux objectifs qu´il se donne,

- et si ces ressources sont en quantité suffisante.

Il devra ensuite traduire ces choix opérationnels sous forme financière (compte de résultat prévisionnel et plan de financement prévisionnel) pour vérifier qu´ils n´exigent pas la mise en oeuvre de moyens irréalistes, puis élaborer le montage financier de l´ensemble de l´opération (rachat de l´entreprise et relance de l´activité).

Le risque pour le repreneur serait de ne prendre en compte que le prix d´acquisition en "oubliant" les coûts induits par son plan de reprise et les moyens financiers à mobiliser pour y faire face.

Lors de l´élaboration du diagnostic, le repreneur a mis en avant :

- les forces et les faiblesses de l´entreprise ,

- les opportunités et menaces du marché.

Il va désormais rechercher les points à améliorer pour optimiser le mode de fonctionnement de l´entreprise.

La formalisation de plans opérationnels par grandes fonctions de l´entreprise (marketing, production, R&D et administration) va permettre de budgétiser les actions envisagées et de communiquer avec des partenaires financiers éventuels sur le plan que le repreneur compte mettre en application.

Les plans opérationnels à construire

Plan marketing

La réflexion va porter sur les "outils de base du marketing", c´est à dire sur :

- les produits ou les services proposés, et la façon dont ils répondent aux besoins du client,

- les tarifs pratiqués, qui doivent tenir compte non seulement du coût de revient, mais également des prix de la concurrence et des attentes de la clientèle,

- la politique de distribution adoptée par l´entreprise et son efficacité pour toucher la clientèle visée,

- la communication mise en oeuvre, qui doit s´inscrire dans un ensemble homogène et cohérent.

Ce travail va déboucher sur l´élaboration d´un "plan d´actions", destiné à :

- définir les actions nécessaires à la réalisation d´objectifs (par exemple générer 200 000 euros de CA),

- planifier ces actions dans le temps,

- prévoir l´investissement nécessaire à leur mise en place (campagne de communication, recrutements),

- intégrer leur montant au plan de financement.

Plan de production et d´approvisionnement

L´élaboration de ce plan va reposer sur le chiffre d´affaires prévisionnel estimé par le repreneur, qui aura des répercussions sur l´estimation :

- du volume de production,

- du rythme d´approvisionnement,

- et de l´ensemble de la logistique qu´il devra mettre en place, et qu´il faudra estimer financièrement.

La démarche est la suivante :

- Le repreneur va devoir tout d´abord prendre en compte les prévisions de vente, de variation de stocks et, éventuellement, les délais de fabrication.

Il évaluera ensuite :

- les coûts d´achat de matières premières, de marchandises, de combustibles, d´énergie,...

- les frais de personnel productif (y compris le coût d´une éventuelle restructuration),

- les charges liées à l´outil de production.

Il pourra ainsi dresser un tableau récapitulatif permettant de déterminer le coût direct des marchandises vendues.

Plan de recherche et développement

Le diagnostic de l´entreprise a pu mettre en évidence des faiblesses ou manques : mise au point de produits ou matériels nouveaux, amélioration de techniques existantes, recherche de nouveaux débouchés...

Si c´est le cas, le repreneur doit identifier les projets à mettre en oeuvre pour combler ces faiblesses, évaluer les budgets correspondant et planifier les dépenses.

Plan d´administration et de frais généraux

Le repreneur doit avoir une très bonne connaissance des frais non inclus dans les plans précédents, charges fixes et coûts indirects, car ils jouent un rôle important dans l´équilibre de la trésorerie de l´entreprise. Il s´agit :

- des salaires et charges sociales du personnel administratif (y compris coût des restructurations éventuelles),

- des salaires et frais de la direction,

- des loyers, assurances, factures de téléphone, fournitures de bureau, honoraires,

- des impôts et taxes,

- des frais financiers (y compris éventuellement, frais sur emprunts).

Les tableaux financiers

Ils peuvent être présentés à deux niveaux :

- au niveau de l´entreprise reprise : il s´agit de la réalisation du plan d´affaires (business plan),

- au niveau de l´acheteur : il s´agit du montage financier, qui recouvre le financement de l´acquisition et le plan de financement personnel.

Les états financiers prévisionnels : le plan d´affaires (business plan)

Le repreneur doit traduire en chiffres financiers l´ensemble de ses choix opérationnels. Ces chiffres financiers sont ensuite présentés selon les formats standardisés de la comptabilité, de manière à être exploitables par un large public :

- le compte de résultat prévisionnel (qui détermine notamment la capacité d´autofinancement prévisionnelle),

- le plan de financement prévisionnel à 3 ans (ou 5 ans).

Ces deux états rassemblés sont parfois appelés aussi "plan d´affaire" ou "business plan", en tant que résumé financier de tous les plans présentés ci-dessus.

En complément à ces tableaux, le repreneur doit avoir à coeur de vérifier que l´entreprise sera en mesure de faire face à ses engagements à court terme, dès la reprise effective. Le plan de trésorerie permet de mettre en évidence, mois par mois, l´équilibre ou le déséquilibre entre encaissements et décaissements, en intégrant au besoin les nouvelles charges liées au montage financier.

Il peut exister plusieurs versions du "business plan", notamment pour déterminer le seuil de rentabilité, niveau minimum de ventes qu´il faudra réaliser pour atteindre l´équilibre entre charges et produits. En effet, la mise en oeuvre du plan de reprise se traduira probablement, dans un premier temps, par des charges avant de générer des recettes.

Le montage financier : plan de financement de l´acquisition et plan de financement personnel

Cela consiste à :

- déterminer les montants de capitaux nécessaires aux :

- montant de la transaction proprement dite

- frais annexes (avocats, audit, droits, etc.)

- renforcement de la trésorerie de l´entreprise (via le renforcement du fonds de roulement)

- mettre en regard les ressources que le repreneur pense pouvoir mobiliser,

- programmer leur remboursement dans le temps.

Il est influencé par le montage juridique.

Le repreneur doit aussi intégrer dans ses réflexions son plan de financement personnel : comment-va-t-il vivre pendant les trois prochaines années ? Comment compte-t-il faire face à ses engagements et responsabilités ?

Il est donc amené à procéder à de nombreux allers-et-retours entre le business plan, le plan de financement de l´acquisition, et le plan de financement personnel.

Comment ça marche ?

Comment ça marche ?

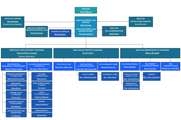

Les instances

Les instances

Les services

Les services

Les recrutements

Les recrutements

Transport

Transport

Eau et assainissement

Eau et assainissement

Déchets ménagers

Déchets ménagers

Culture

Culture

Emploi

Emploi

Logement

Logement

Qualité de l'Air

Qualité de l'Air

Maîtrise de l'énergie

Maîtrise de l'énergie

Culture

Culture

Economie

Economie

Environnement

Environnement

Tourisme

Tourisme

Sport

Sport

Développement durable

Développement durable

Habitat

Habitat